本刊钢铁产业研究小组

8月份,面对复杂严峻的国际环境、多地散发的国内疫情、高温干旱少雨的极端天气等不利因素的影响,国民经济继续延续恢复态势,多数指标好于上月,与钢铁需求相关的一些指标呈现如下特点:

工业生产小幅回升。8月份,全国规模以上工业增加值同比增长4.2%,增速较上月加快0.4个百分点。从三大门类看,采矿业增加值同比增长5.3%,增速较上月回落2.8个百分点;

制造业增长3.1%,加快0.4个百分点;

电力热力燃气及水生产和供应业增长13.6%,加快4.1个百分点。1-8月份,工业增加值增长3.6%,较1-7月份加快0.1个百分点。

固定资产投资增速略有回升。1-8月份,全国固定资产投资(不含农户)同比增长5.8%,比1-7月份加快0.1个百分点。8月份,固定资产投资环比增长0.36%。分领域看,1-8月份,基础设施投资同比增长8.3%,增速比1-7月份加快0.9个百分点,回升幅度比1-7月份提高0.6个百分点;

制造业投资同比增长10.0%,增速比1-7月份加快0.1个百分点;

房地产开发投资同比下降7.4%,降幅比上个月扩大了1个百分点。

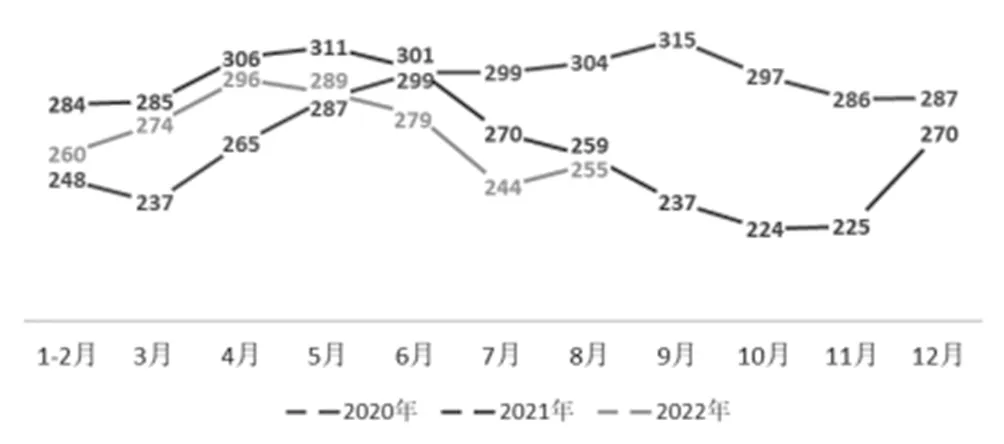

用钢需求环比回升。据测算,8月份折合钢表观消费量7895.2万吨,环比增长4.0%,同比下降1.9%;

日均钢表观消费量254.7万吨,环比回升4.0%,超过钢产量增幅1.0个百分点。1-8月份,折合钢表观消费量为65713万吨,同比下降6.6%,降幅比1-7月份收窄0.5个百分点(见图1)。

图1 2020-2022年8月日均钢表观消费量变化情况万吨/天

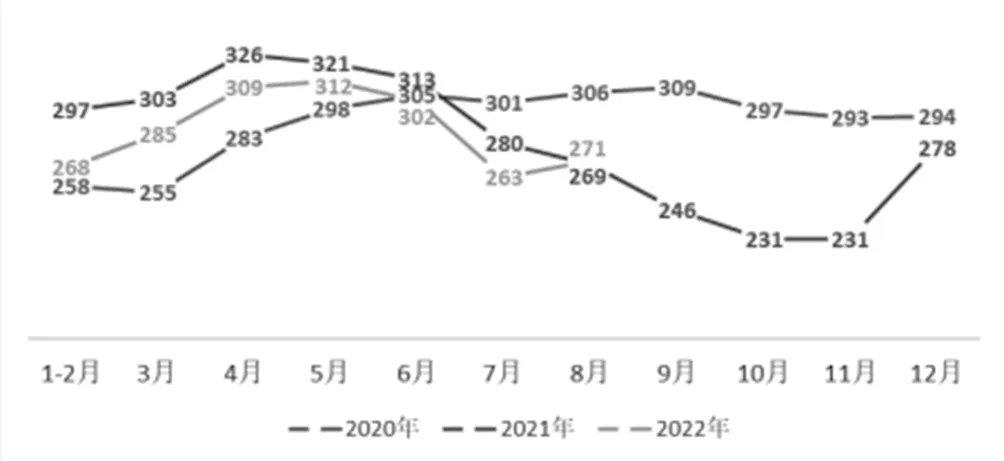

8月份,我国钢产量8387万吨,日均产量270.5万吨/ 天,环比增长3.0%,同比增长0.5%。分省市看,内蒙古、山东、福建、吉林、四川、陕西、安徽、山西、宁夏、广西等省区钢产量环比增加,河北、甘肃等省市钢产量环比下降。

1-8月份,全国累计产钢69315万吨,同比减少4190万吨、下降5.7%;

平均日产钢285.2万吨,年化钢产量10.41亿吨,生产强度高于去年平均水平(见图2)。

图2 2020-2022年8月日均钢产量变化情况 万吨/天

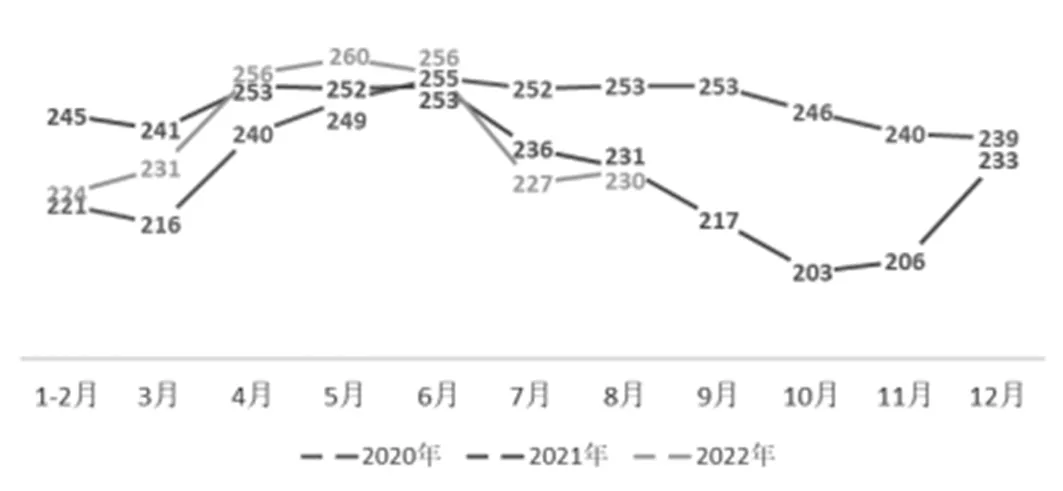

8月份,我国生铁产量7137万吨,日均产量230.23万吨/天,环比增长1.2%,同比下降0.5%。1-8月份,我国累计产生铁58217万吨,同比下降4.1%。8月份生铁产量环比增长,主要是前期停产检修的高炉已快速复产(见图3)。

图3 2020-2022年8月日均生铁产量变化情况 万吨/天

8月份,我国钢材产量10833万吨,日均产量349.5万吨/天,环比增长2.0%,同比下降1.5%。1-8月份,我国累计产钢材88465 万吨,同比下降4.3%。

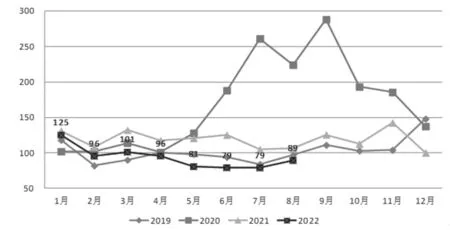

8 月份,我国进口钢材8 9 万吨,环比增长12.6%,同比下降16%。1-8月份累计进口钢材745万吨,同比下降21.2%(见图4)。

图4 2019-2022年8月钢材进口情况 万吨

8 月份,我国出口钢材6 1 5 万吨,环比下降7.79%(降幅比上月收窄3.98个百分点),同比增长21.78%。1-8月份累计出口钢材4623万吨,同比下降3.9%(见图5)。

图5 2019-2022年8月钢材出口情况 万吨

8月份,钢材进口均价1684美元/吨,环比下跌1.9%,同比上涨16.9%;

出口平均单价1572美元/吨,环比下跌2.1%,同比上涨8.9%;进出口价差小幅扩大至112美元/吨(见图6)。

图6 2020-2022年8月钢材进出口平均单价 美元/吨

自4月以来,重点统计钢铁企业钢材库存呈波动下降态势,但仍持续高于近年同期水平。8月下旬,库存量为1594万吨,比7月下旬减少65万吨,降低3.94%;

比年初增加465万吨,增长41.1%;

比去年同期增加252万吨,增长18.8%。9月上旬,库存增至1706万吨,比上一旬增加112万吨,增长7.03%;

比上月同旬增加1.42万吨,增长0.08%;

比年初增加577万吨,增长51.1%;

比去年同期增加374万吨,增长28.08%(见图7)。

图7 2019-2022年8月钢厂库存变化情况 万吨

自2月以来,中钢协监测的21个城市5大品种钢材社会库存量窄幅波动,总体处于下降趋势。8月下旬,库存量为919万吨,比7 月下旬减少154 万吨,下降 14.4%;

比年初增加131万吨,上升16.6%;

比去年同期减少277万吨,下降23.1%。9月上旬,库存降至880万吨,环比减少39万吨,下降4.2%;

比年初增加92万吨,上升11.7%;

比去年同期减少277万吨,下降23.9%(见图8)。

图8 2019-2022年8月钢材社会库存变化情况 万吨

8月份,我国生产铁矿石(原矿)8113万吨,同比下降3.9%,环比上升1.1%;

进口铁矿石9621万吨,同比下降1.3%。1-8月份,我国生产铁矿石(原矿)6.53亿吨,同比下降0.4%;

进口铁矿石7.23亿吨,同比下降3.1%(见图9)。

图9 2021-2022年8月铁矿石进口量价 万吨,美元/吨

8月份,进口铁矿石价格仍延续6月以来的下降趋势,全月均价(海关)112.3美元/吨,同比下降95.3美元/吨、降幅45.9%,环比下降14.1美元/吨、降幅11.1%。1-8月份进口均价127.3美元/吨,同比下降53.8美元/吨,降幅29.7%。

8月份,会员企业主要原燃材料采购成本普遍下降。其中,国产矿粉采购成本环比下降3.72%,进口矿粉采购成本环比下降8.11%,炼焦煤采购成本环比下降8.18%,冶金焦采购成本环比下降10.37%,喷吹煤采购成本环比下降9.66%,废钢采购成本环比下降3.53%。

8月份,钢材价格逐步摆脱5-7月连续下跌的走势,出现小幅反弹。到月末,中国钢材价格指数(CSPI)为114.37点,环比回升2.91点,升幅为2.61%,但仍比去年同期低 36.70 点,降幅为24.29%。进入9月份,前三周价格有小幅波动,至9月16日为112.66点,虽低于8月末,但仍高于7月末水平(见图10)。

图10 2020-2022年8月CSPI综合指数走势图

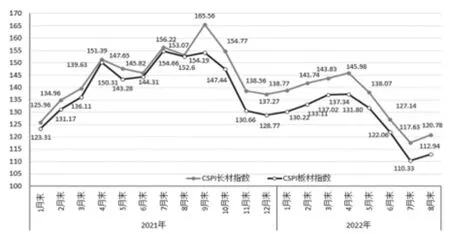

8月末, CSPI长材指数为120.78点,环比回升3.15点,升幅为2.68%;

CSPI板材指数为112.94点,环比回升2.61点,升幅为2.37%,比长材升幅低0.31个百分点。与上年同期相比,长材、板材指数分别下降32.29点和39.66点,降幅分别为21.09%和25.99%(见图11)。

图11 2020-2022年8月CSPI长材和板材指数走势图

1-8月份,中国钢材价格指数(CSPI)平均值为128.67点,同比下降12.79点,降幅为9.04%。从分月情况看,1-4月持续上升,5-7月持续回落,8月由降转升。其中CSPI长材指数平均值为134.24点,同比下降10.01点,降幅为6.94%;

CSPI板材指数平均值为126.85点,同比下降15.21点,降幅为10.70%,板材降幅比长材高3.76个百分点。

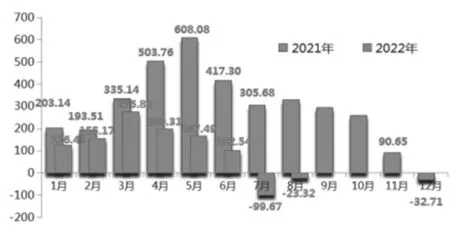

8月份,会员钢铁企业营业收入合计为4906 亿元,环比增长0.42;

营业成本4688亿元,环比下降1.33%;

利润总额为-23.32亿元,比上月减亏76.35亿元;

销售利润率为-0.48%,比上月上升1.56个百分点。

1-8月份,会员钢铁企业营业收入为42322亿元,同比减少4168亿元,下降 8.97%;

营业成本 39320亿元,同比减少1799亿元,下降4.38%;

利润总额为917亿元,同比减少1984亿元,下降68.39%;

销售利润率为2.17 %,同比下降4.16 个百分点(见图12、图13)。

图12 2021-2022年8月会员钢铁企业利润走势图

图13 2021-2022年8月会员钢铁企业销售利润率走势图

8月末,会员钢铁企业资产负债率61.22%,同比下降0.39个百分点,环比上升0.11个百分点,处于较好水平(见图14)。

图14 2020-2022年8月会员钢铁企业资产负债率变化情况

1-8月份,黑色金属冶炼和压延加工业固定资产投资累计增长0.9%,比1-7月份累计增速低0.8个百分点,比全国固定资产投资增速5.8%低4.9个百分点,比制造业10.0%的增速低9.1个百分点,在30个制造业大类中列第28位(见图15)。

图15 2020-2022年8月钢铁行业投资与全国资产投资变化

1-8月份,黑色金属矿采选业投资累计同比增长45.1%,比1-7月份的累计增速59.2%回调14.1个百分点,比去年全年累计增速26.9%加快18.2个百分点,比去年同期累计增速10.2%加快35.1个百分点(见图16)。

图16 2019-2022年8月黑色金属矿采选业投资情况

总结8月份的钢铁行业运行情况,可以关注以下几点:第一,国家稳经济一揽子政策陆续落地,对钢材需求产生了一定的拉动作用。比如,8月份基建投资同比增长14.3%,钢筋、线材产量在房地产投资继续下滑的情况下出现回升;

汽车购置税优惠政策的实施,对汽车产销产生了积极作用。第二,伴随需求改善,钢铁企业前期停产检修的高炉快速恢复生产,部分企业还调整了检修计划,使钢铁产量有所回升。第三,供需双增后,钢材库存环比下降约200万吨,钢材价格止跌回升,反映了市场对供求关系的认可。第四,钢材价格止跌回升、产量适度增长、原燃料采购成本下降,促使钢铁企业亏损面收缩、盈利水平有所改善。

展望下一步钢铁行业运行情况,仍需聚焦需求和供给两个方面。首先,需求环比回升值得期待。从政策面看,8月24日国务院常务会议部署稳经济一揽子政策的接续政策措施,决定再实施19项接续政策,比如,在3000亿元政策性开发性金融工具已落到项目的基础上,再增加3000亿元以上额度;

依法用好5000多亿元专项债地方结存限额,10月底前发行完毕;

允许地方“一城一策”灵活运用信贷等政策,合理支持刚性和改善性住房需求;

持续抓好物流保通保畅;

推动降低企业融资成本。这些政策的落地,有利于钢材需求的回升。从部分用钢行业的运行态势看,8月份房地产销售降幅收窄,有望向投资传导;

制造业采购经理指数(PMI)回升,释放了积极信号。其次,对供给增长要理性控制。随着年度减产任务的基本完成,政府对钢厂产能释放的约束正在减弱。在此情况下,企业如果不能根据市场需求理性控制钢铁产能释放力度,将有可能使还很脆弱的供求平衡遭到破坏。因此,严格自律仍是当务之急。